Ouvrez dès maintenant un PERin pour profiter de sa fiscalité avantageuse !

On parle très souvent du PERin (Plan Épargne Retraite Individuel) pour préparer sa retraite. Et c’est normal, c’est en effet pour cet objectif que la loi PACTE l’a créé en 2019. Pourtant, en tant que Conseillers en Gestion de Patrimoine, ce n’est pas forcément pour la préparation à la retraite que nous conseillons cet outil patrimonial. Eh oui, nous le préconisons plutôt pour aider nos clients à réduire leurs impôts, surtout s’ils ont une TMI (Tranche Marginale d’Imposition) supérieure à 30 %.

LE PERIN, UN ALLIÉ IMPARABLE POUR LA RÉDUCTION D’IMPÔT !

Le PERin(1), qui regroupe le dispositif Madelin et le PERP, n’est ouvert qu’aux personnes majeures depuis le 1er janvier 2024. Sachez également que certaines compagnies d’assurance fixent une limite d’âge pour l’ouverture d’un PERIN (65 ans pour certaines d’entre elles).

Il fonctionne comme un contrat d’assurance-vie sur la partie investissement. Il permet de se constituer un capital (toutefois bloqué jusqu’à la retraite contrairement au contrat d’assurance-vie), tout en profitant d’un avantage fiscal extrêmement intéressant.

Effectivement, avec un PERin, vous avez la possibilité, en tant que salarié, de verser jusqu’à 10 %(2) de votre revenu annuel de l’année N-1 et de déduire ce versement de votre revenu imposable, dans la limite de 8 fois le Plafond Annuel de la Sécurité Sociale (PASS)(3), toujours de l’année N-1. Ce qui offre une déduction maximale de 35 193 euros pour 2024 !

Si en tant que célibataire, sans enfant, vous avez déclaré 50 000 € de salaire net en 2023, vous pourrez déduire jusqu’à 5 000 € de votre revenu imposable avant la fin de l’année 2024. Avec une TMI de 30 %, vous pourrez réduire vos impôts de 1 500 €.

⚠️ Attention !

Il est important d’anticiper les versements en prenant en compte le délai de traitement ainsi que les dates limites de chaque compagnie d’assurance pour l’enregistrement sur l’année civile (généralement proche de la mi-décembre). Si vous souhaitez réduire vos impôts avec un PERin, contactez-nous dès à présent !

DES REDUCTIONS D’IMPOTS ALLECHANTES AVEC UN TMI SUPERIEURE A 30% !

| Vous versez 5 000 € sur votre PERin

- Avec une TMI de 30 % : la réduction d’impôt sera de 1 500 € sur l’année N+1 ;

- Avec une TMI de 41 % : la réduction d’impôt sera de 2 050 € sur l’année N+1 ;

- Avec une TMI de 45 % : la réduction d’impôt sera de 2 250 € sur l’année N+1 ;

| Vous versez 10 000 € sur votre PERin

- Avec une TMI de 30 % : la réduction d’impôt sera de 3 000 € sur l’année N+1 ;

- Avec une TMI de 41 % : la réduction d’impôt sera de 4 100 € sur l’année N+1 ;

- Avec une TMI de 45 % : la réduction d’impôt sera de 4 500 € sur l’année N+1 ;

| Vous versez 20 000 € sur votre PERin

- Avec une TMI de 30 % : la réduction d’impôt sera de 6 000 € sur l’année N+1 ;

- Avec une TMI de 41 % : la réduction d’impôt sera de 8 200 € sur l’année N+1 ;

- Avec une TMI de 45 % : la réduction d’impôt sera de 9 000 € sur l’année N+1 ;

🔔 Bon à savoir

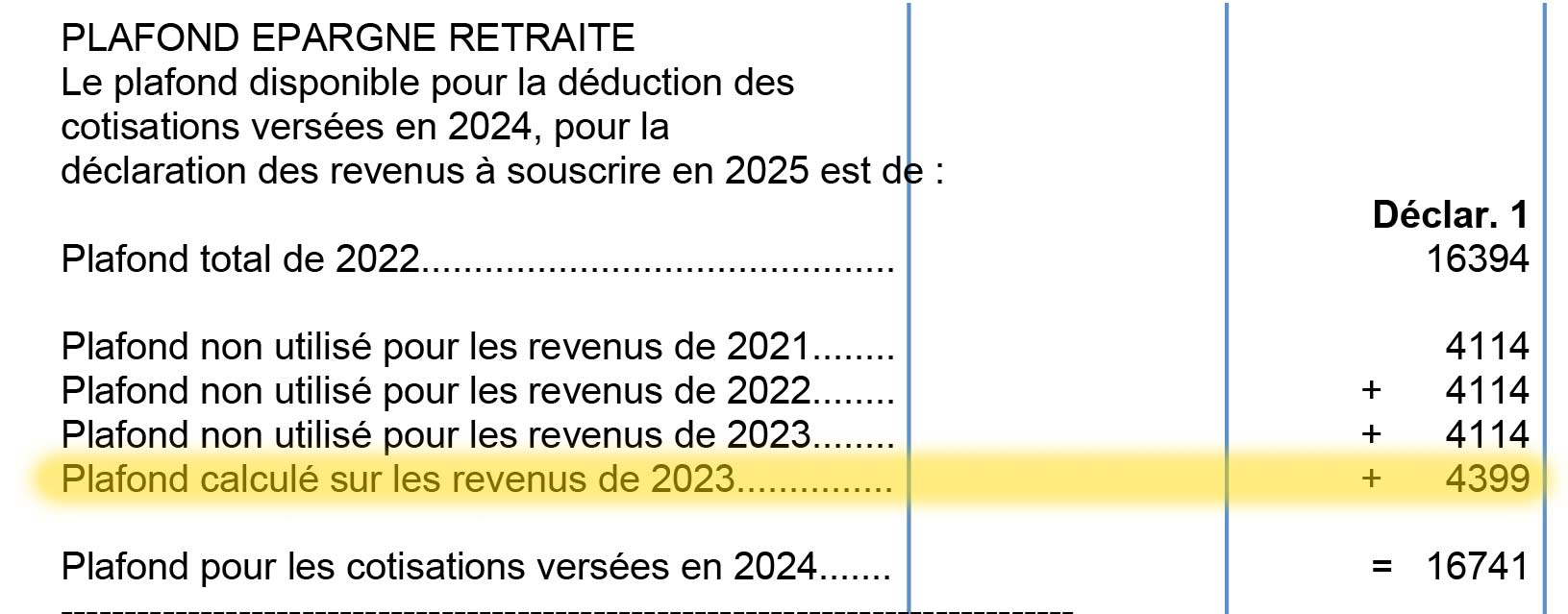

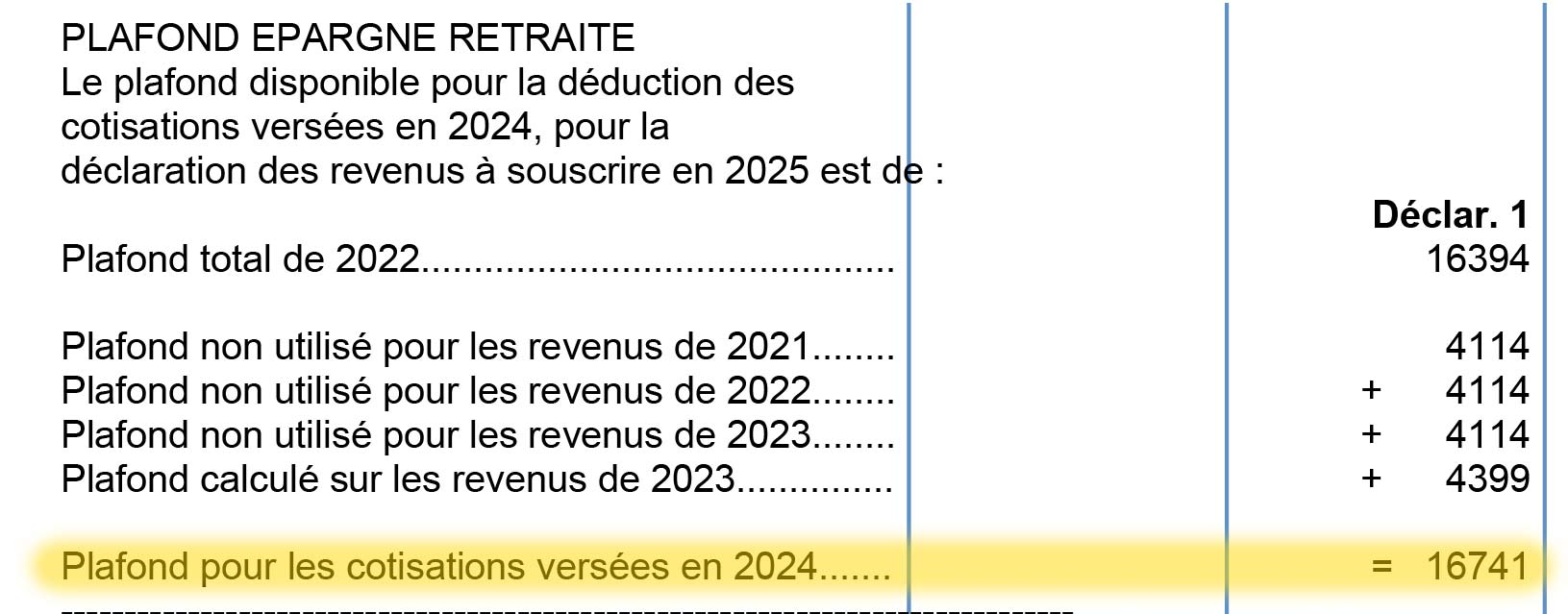

Si cela est plus favorable pour vous, vous pouvez déduire 10 % de PASS de l’année N-1(3), soit 4 399 euros. Cette information se situe dans la partie « Plafond Épargne Retraite », à la fin de votre avis d’imposition.

LA DEDUCTION D’IMPOT, DIFFERENTE POUR LES TNS !

Si vous êtes TNS (Travailleur Non Salarié), le plafond est différent et un peu plus alléchant 😊 ! Vous pouvez en effet déduire 10 % du bénéfice imposable de l’année en cours, dans la limite de 8 fois le PASS de l’année N(3) + 15 % sur la fraction du bénéfice imposable compris entre 1 et 8 PASS de l’année N(3). Cela donne un plafond maximum de versement de 85 780 € pour l’année 2024.

Si vous faites partie de ces contribuables français qui ont une pression fiscale relativement importante, nous ne pouvons donc que vous conseiller de souscrire un PERin le plus tôt possible !

→ Pourquoi est-il judicieux d’allier PER et assurance-vie ?

| Études de cas

1ʳᵉ étude de cas :

Lydie, célibataire, sans enfants, exerce une profession libérale en tant qu’architecte. Elle est donc TNS. Son revenu net annuel 2024 est de 180 000 €. Elle a par ailleurs effectué 50 000 € de bénéfice imposable. En prenant en compte les 10 % de revenus nets annuels + les 15 % sur la fraction du bénéfice imposable, elle pourra alors verser 25 500 € sur un PERin et déduire ce versement de son revenu imposable pour l’année 2024. Avec une TMI à 45 %, elle réduira son impôt de 11 475 €.

2e étude de cas :

Marc, célibataire, sans enfants, est cadre dans une entreprise de nettoyage. Son revenu net annuel de 2023 est de 35 000 €, ce qui donne une TMI de 30 %. En prenant en compte 10 % de son revenu, il ne pourrait verser que 3 500 € sur un PERin. La solution prise en compte automatiquement sera alors les 10 % du PASS 2023, puisque c’est ce qui est plus favorable pour lui. Il pourra donc déduire 4 399 €, soit plus de 12.55 % de son revenu net annuel.

🔔 Bon à savoir :

Pour information, le PASS est calculé automatiquement chaque année et est propre à chaque membre d’un foyer fiscal.

Le PASS de l’année 2023 est de 43 992 €. Comme vous avez pu le constater, c’est cette somme qu’il faut prendre en compte pour les salariés puisque le calcul de déduction fiscale pour le PERin se fait sur le revenu de l’année précédente. Le PASS 2024, quant à lui, est de 46 368 €. C’est lui qu’il faut prendre en compte si vous êtes TNS.

LE PLAFOND EPARGNE RETRAITE, REPORTABLE PENDANT 3 ANS !

Par ailleurs, et c’est une très bonne chose pour les contribuables souhaitant réduire leur Impôt sur le Revenu (IR), le plafond d’épargne retraite est reportable pendant 3 ans. Ainsi, si vous n’utilisez pas entièrement ce plafond cette année, vous pourrez le reporter sur les 3 prochaines années.

| Où trouver votre plafond d’épargne retraite ?

Vous trouverez votre plafond d’épargne retraite en page 3 de votre avis d’Imposition.

Exemple :

La fiscalité est quelque chose de très compliquée à comprendre, nous en convenons. Mais sachez qu’un Conseiller en Gestion de Patrimoine (CGP) peut vous accompagner dans la réduction/déduction de vos impôts. Si vous faites partie des personnes ayant une pression fiscale importante, n’hésitez pas à nous contacter dès aujourd’hui ! Car il n’est pas encore trop tard pour souscrire un PERin cette année et profitez d’une réduction d’impôt 😊 !

→ Comment dynamiser votre capital sans effort d’épargne ?

PENSEZ À PROFITER D’UNE RÉDUCTION D’IMPÔT SUR L’ANNÉE 2024 AVANT QU’IL NE SOIT TROP TARD !

Sachez que vous avez jusqu’au 31 décembre 2024 pour pouvoir réduire considérablement votre impôt à payer en 2024. Mais pour cela, comment faire ?

- Contactez au préalable un Conseiller en Gestion de Patrimoine (CGP) pour souscrire un Plan Épargne Retraite Individuel ;

- En fonction de vos objectifs, effectuez un premier versement sur ce merveilleux outil de défiscalisation ;

- Mettez enfin en place une stratégie qui vous aidera à développer au mieux votre patrimoine, qui vous permettra de préparer votre retraite le plus sereinement possible, qui vous donnera la possibilité de protéger votre famille et enfin, qui vous permettra d’anticiper la succession de votre patrimoine.

⚠️ Attention ! Rappel

Il est important d’anticiper les versements en prenant en compte le délai de traitement ainsi que les dates limites de chaque compagnie d’assurance pour l’enregistrement sur l’année civile (généralement proche de la mi-décembre). Si vous souhaitez réduire vos impôts avec un PERin, contactez-nous dès à présent !

→ Ce que vous gagnez à être accompagné par un Conseiller en Gestion de Patrimoine (CGP)

Avec le PERin, vous pouvez effectuer des versements libres ou programmés, du montant de votre choix. Un minimum de versement est néanmoins toujours requis, mais différent en fonction du produit choisi.

D’ailleurs, dans cet article, nous avons mis en lumière la réduction d’impôt qu’offre le PERin. Mais n’oubliez pas que vous placez de l’argent pour pouvoir profiter de cette réduction. Sur le long terme et avec un rendement potentiel cible, l’épargne sera de ce fait très attrayante 😊 ! Vous l’aurez compris, souscrire un PERin permet donc d’allier rendement et défiscalisation !

BON À SAVOIR

Le PERin est un contrat de long terme étant donné qu’il est bloqué jusqu’à la retraite. Toutefois, il existe des cas de déblocages anticipés :

- Achat de votre résidence principale ;

- Invalidité ;

- Décès du conjoint ou du partenaire de PACS ;

- Liquidation judiciaire ;

- Surendettement ;

- …

Vous souhaitez souscrire un PERin ? Contactez-nous via le formulaire de contact ci-dessous. Le CGP le plus proche de chez vous, vous recontactera dans les plus brefs délais !

(1) Si vous souhaitez en savoir plus sur la fiscalité du PERin, contactez-nous.

(2) 10 % des revenus d’activité de l’année précédente (N-1), nets de frais professionnels et de cotisations sociales et ce, dans la limite de 8 PASS (Plafond Annuel de la Sécurité Sociale).

(3) PASS 2023 : 43 992 € ; 8 PASS 2023 : 351 936 € ; PASS 2024 : 46 368 € ; 8 PASS 2024 : 370 944 €

Investir dans des actifs financiers comporte des risques, y compris de perte partielle ou totale du capital investi. Les performances passées ne préjugent en rien les évolutions futures et ne constituent aucune garantie de rendement futur.