Les gérants actions quantitatifs ne manquent pas de styles

La gestion quantitative connait un fort essor et a su s’imposer comme une alternative performante et hautement diversifiante à la gestion traditionnelle. Elle permet par ailleurs d’apporter des réponses efficaces et adaptées aux grands défis auxquels sont confrontés les acteurs de l’industrie de l’Asset Management. La traçabilité des positions prises apporte une transparence en phase avec les exigences de plus en plus importantes de la réglementation, sa capacité à être déployée industriellement permet de maîtriser les coûts et de s’adapter à un monde à taux bas. De surcroît, la gestion quantitative tire avantage de la montée en puissance de la technologie dont elle s’est fait l’alliée naturelle.

Concentrons-nous sur la gestion quantitative appliquée à la gestion actions. Il est dans l’ADN des acteurs quantitatifs actions d’observer et d’analyser le marché sous l’angle stylistique ou factoriel.

Quels sont les différents styles qui composent le marché ?

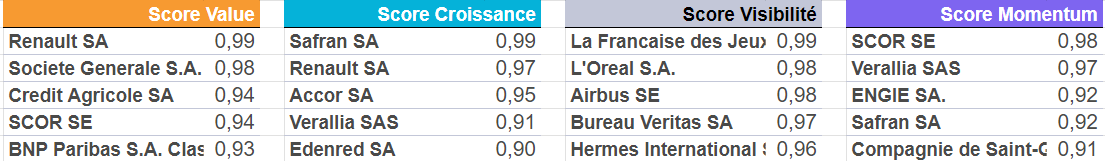

Décomposer l’univers des actions en styles de valeurs consiste à regrouper les titres selon leurs caractéristiques fondamentales ou comportementales. Nous décomposons le marché en 4 styles primaires. Trois sont fondamentaux, le quatrième est comportemental.

➡️ Le premier style (ou facteur) fondamental est la « Value », qui réunit les titres les moins chers en termes de multiple de valorisation (ratio Cours/Bénéfice par action, Ratio Cours/Actif Net par action par exemple).

Les 2 autres facteurs fondamentaux regroupent donc toutes les autres sociétés, celles qui ne sont pas « Value », et qui sont donc chères et fortement valorisées. Ces valeurs peuvent être de 2 natures différentes.

➡️ Des sociétés solides, sans dettes, à cash-flow visibles et récurrents que l’on qualifie parfois de « proxy-bonds » (quasi-obligations). Il s’agit là de valeurs de Visibilité.

➡️ Des sociétés qui bénéficient d’une croissance bénéficiaire significative, constituent le segment Croissance.

Enfin, le style « Momentum », purement comportemental, consiste à regrouper les valeurs qui disposent de la meilleure dynamique boursière du moment basée sur l’observation des performances moyen terme (de 6 mois à 1 an).

Ce dernier style est par essence évolutif et s’adapte au régime de marché dominant.

Valeurs « large caps » françaises au 31/08/2023 : top 5 par style

Quelle est l’intérêt d’une telle segmentation de style ?

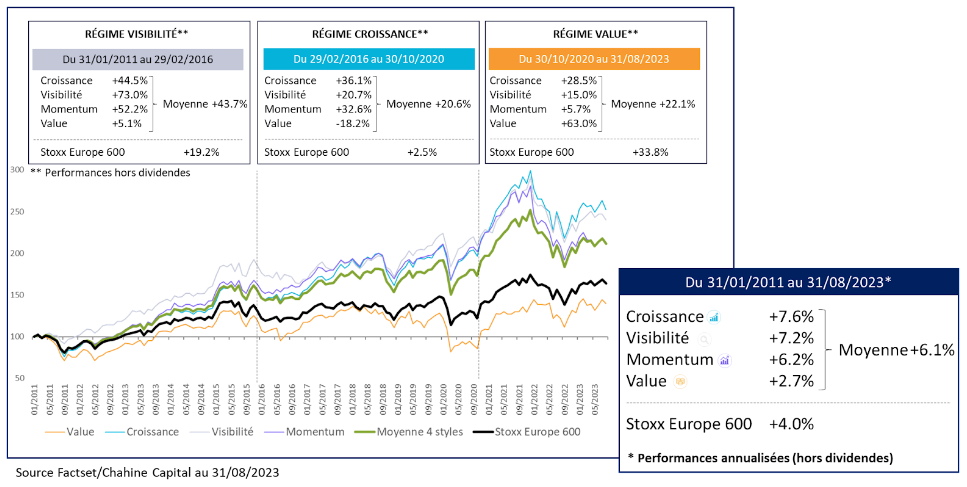

La décomposition en styles permet de générer de la surperformance (alpha) par rapport au marché pris dans son ensemble. L’observation de nos indices propriétaires de style le démontre. Ces indices, très académiques, regroupent chaque mois les 100 valeurs européennes « large caps » les mieux notées dans leurs styles respectifs (Value, Croissance, Visibilité et Momentum). Depuis début 2011, la performance annualisée d’un portefeuille équipondéré de ces 4 indices de style affiche une performance annualisée de +6.1% contre +4.0% pour l’indice MSCI Europe depuis le 31/12/2003.

La sélection des titres les plus typés du marché permet ainsi de générer un alpha annualisé de 210 points de base. L’espérance d’alpha d’un titre typé, qui se démarque stylistiquement, et qui est sélectionné par l’un de nos 4 indices de style, est donc supérieure à l’espérance d’alpha moyenne d’un titre « lambda » du marché. Il s’agit là d’un pur effet de sélection de valeur (« stock-picking »).

On constate également que la hiérarchie des styles peut être très évolutive dans le temps. La Visibilité a dominé la période janvier 2011-février 2016, puis ce fut la Croissance entre février 2016 et octobre 2020 et enfin la Value qui depuis fin octobre 2020 domine la hiérarchie des styles.

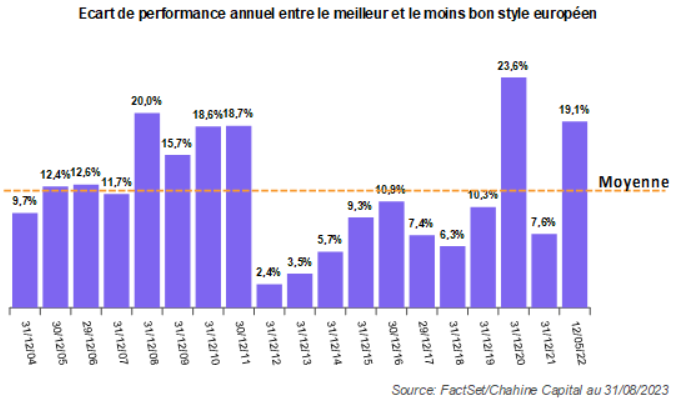

Par ailleurs, si l’on observe l’écart de performance annuel moyen entre le meilleur et le moins bon style, on constate que cette dispersion annuelle moyenne est de +11.9%, ce qui est considérable.

C’est supérieur à la performance annuelle moyenne de l’indice MSCI Europe NR sur la même période (+7.6%). Choisir le bon style est donc absolument clé pour l’allocataire d’actifs ou le gérant actions. Disposer d’un savoir-faire d’allocation flexible aux différents styles est par conséquent une puissante source potentielle d’alpha complémentaire.

Caractéristiques principales des différents styles

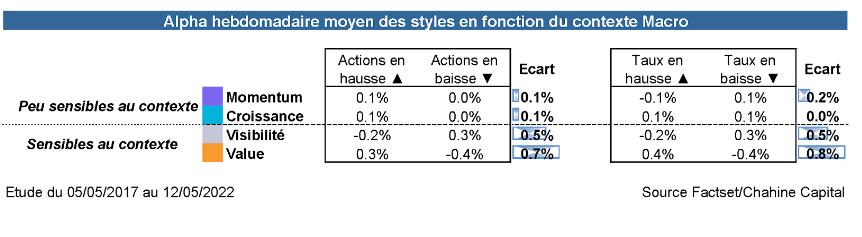

L’observation historique des indices de styles apporte de nombreux enseignements sur la sensibilité de ces derniers aux régimes macro-économiques qui se succèdent. Alors que les styles Momentum et Croissance s’avèrent peu sensibles au contexte, les styles Value et Visibilité ont des comportements qui dépendent grandement de l’environnement macro-économique, et des configurations de marché. La Value, a tendance à surperformer quand les indices actions grimpent, il s’agit d’un segment à haut beta. La Value est également favorisée par la hausse des taux. C’est l’inverse de la Visibilité, dont la nature est défensive, du moins en relatif.

Les styles Croissance et Momentum apportent quant à eux une dimension « tout terrain » qui provient de leur capacité à se renouveler. La Croissance regroupe par définition les valeurs à forte croissance du bénéfice et du chiffre d’affaires. La composition de la Croissance évolue donc au cours du temps, et va naturellement sélectionner des valeurs cycliques dans des environnements de forte croissance économique, en complément de sociétés de croissance séculaire incluses dans les grandes thématiques du digital, de la logistique, de la distribution internet ou de l’économie verte.

Le Momentum a également la capacité de faire sa mue au gré du cycle économique. Quand le Momentum économique accélère, le style Momentum va avoir tendance à privilégier les titres Value à haut beta et cycliques.

De l’académique au pratique

Les gestions quantitatives accordent une grande importance à la recherche, avec l’objectif de faire progressivement évoluer les modèles, et d’exploiter une puissance de calcul qui n’a de cesse de croître. C’est ce que nous mettons en œuvre chez Chahine Capital depuis bientôt 25 ans afin d’améliorer en continu notre stratégie Momentum « Digital Stars ». Cette dernière se démarque du Momentum académique en intégrant de nombreuses nuances et spécificités, tout en conservant son caractère simple et interprétable.

Ainsi, outre le momentum de cours (privilégiant les titres dont la dynamique boursière est positive), un 2ᵉ type de Momentum à la dimension plus fondamentale est pris en compte : le Momentum de bénéfices, qui consiste à exploiter la dynamique de révision des perspectives bénéficiaires par le consensus des analystes de chacune des 1500 valeurs liquides que compte le marché européen des actions.

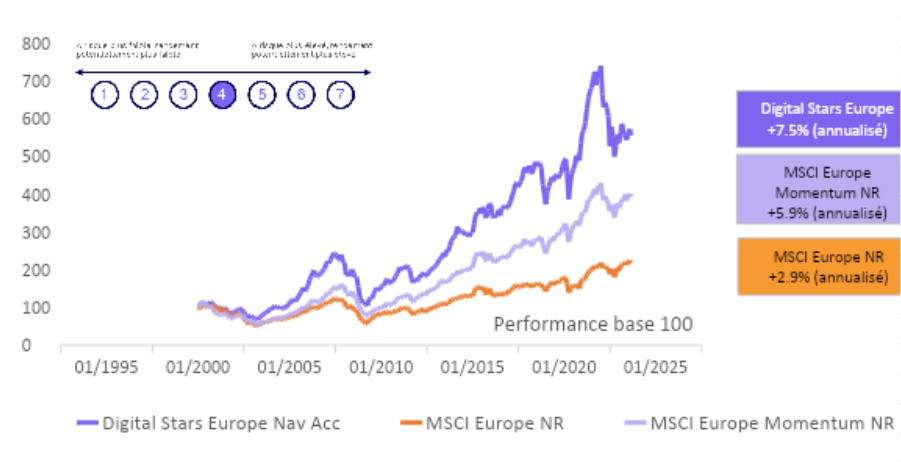

Par ailleurs, la stratégie intègre depuis octobre 2019 une optimisation par de l’intelligence artificielle qui permet d’améliorer la réactivité du modèle. Enfin, des procédures spécifiques de type « coupe-circuit » sont intégrées afin de réduire les paris actifs et de prendre ses gains relatifs quand la stratégie est jugée statistiquement en surchauffe au terme d’une période de surperformance significative. Ces aménagements spécifiques permettent à la stratégie Digital Stars d’afficher des performances historiques supérieures à celle d’un Momentum académique (+7.5%, vs +5.9% annualisé pour le MSCI Europe Momentum NR, vs +2.9% annualisé pour le MSCI Europe NR depuis le 31/12/1999, au 31/08/2023).

Pour obtenir plus d’informations sur la société Chahine Capital, vous pouvez nous contacter en remplissant le formulaire ci-dessous.

Les passées ne préjugent en rien des performances à venir.

Ceci ne constitue pas une sollicitation à investir dans le fonds. Merci de vous référer au prospectus avant toute décision d’investissement.

Article rédigé par Stéppane Levy, stratégiste et responsable de l’innovation chez Chahine Capital.