EDMOND DE ROTHSCHILD SICAV MILLESIMA 2030

Ceci est une communication publicitaire. Avant toute décision finale d’investissement, veuillez consulter le prospectus de l’OPCVM.

Edmond de Rothschild lance un nouveau fonds à maturité, Millesima 2030, conçu pour répondre aux attentes des investisseurs à la recherche d’opportunités ciblées et structurées. Placé sous la gestion experte d’Alain Krief, Responsable de la gestion obligataire, ce fonds met à profit une expertise reconnue pour offrir des solutions adaptées aux enjeux actuels des marchés financiers.

Explorez cette nouvelle stratégie d’investissement et préparez votre avenir avec Edmond de Rothschild SICAV Milésima 2030.

Pourquoi lancer un nouveau fonds à maturité aujourd’hui ? Quel est le contexte actuel ?.

Pour Edmond de Rotschild, le contexte actuel semble très adapté au lancement d’un nouveau fonds à maturité pour deux grandes raisons :

➡️ En premier lieu, ces stratégies répondent à un besoin client spécifique en offrant un objectif d’atterrissage et de performance lisible. Ainsi le portefeuille est construit en répondant à des règles d’investissement strictes. Par exemple, nous ne sélectionnons que des obligations d’entreprises dont la maturité est inférieure à celle du fonds. Enfin, ces fonds offrent une alternative face à des taux dépôt à terme en baisse depuis l’été. Nous sommes en effet passés en zone euro de 4% à 3.25% fin octobre et 2.5% attendu au 1er trimestre 2025(1).

➡️ Ensuite le contexte de marché est également porteur pour ce type de stratégies. Les banques centrales, BCE et Fed, ont commencé leur cycle de baisse de taux car l’inflation reflue et leur objectif de soft landing, ou d’atterrissage en douceur de l’économie, est en passe d’être atteint. Cela permet à Edmond de Rotschild de construire un portefeuille dont l’objectif est d’obtenir une performance nette annualisée supérieure à 4% (pour la part A-EUR)(2) avec un risque crédit moyen sous-jacent BB, soit la meilleure qualité crédit du segment High Yield(3).

Quel est le positionnement de ce nouveau millesime ?

La maturité de la stratégie d’Edmond de Rotschild est 2030 ce qui signifie une maturité moyenne de 5 ans en portefeuille. Cela représente le point d’inflexion dans la baisse des taux et un horizon privilégié par les entreprises pour lancer leurs nouvelles émissions sur le marché primaire.

En termes de notation, ils observent actuellement un ralentissement de la croissance voulu par les banquiers centraux pour lutter contre l’inflation et un coût de la dette pour les entreprises encore élevé. C’est pourquoi ils préférent rester sur le haut de l’univers high yield, c’est à dire une notation moyenne BB (notation S&P au 14/11/2024). A noter également que les entreprises sont en moyenne moins endettées qu’auparavant avec un levier moyen de près de x3(4), donc plus à même de supporter des conditions plus délicates.

Enfin, il est à noter qu’un fonds daté a généralement une trajectoire de performance « pentue ». Leur précédente stratégie, EdRS Millesima Select 2028 a en effet affiché une performance de +8% en 1 an sur la part A-EUR(5). De la même manière, pour EdRS Millesima 2030, Edmond de Rotschild est convaincu qu’avec les baisses des taux à venir et le scénario de soft landing qu’ils envisagent, une partie importante de la performance totale devrait être réalisée pendant les 2-3 premières années de vie de la stratégie.

Comment est constitué le portefeuille ?

Le portefeuille est composé à 80% de dettes d’entreprises à Haut Rendement (majoritairement sur le segment BB) et 20% de dettes de qualité Investment Grade(6). Edmond de Rotschild a constitué un portefeuille très diversifié avec près d’une centaine d’émetteurs et avons privilégié des secteurs défensifs comme les télécoms, la santé ou encore les industries lourdes. A titre d’exemple, ils ont Iliad, Teledanmark, Teva, Rexel, Saint-Gobain, Air France, Elis, Unibail, Fnac(7)…

Là encore, leur objectif est de protéger le portefeuille contre des évènements de crédit majeur. Ainsi aucune ligne ne dépasse aujourd’hui 1.5% de l’encours. Le risque de crédit existe et le but est le diversifier au maximum.

Pour synthétiser, cette stratégie est un panier d’obligations et se comporte comme une seule Obligation Crédit d’échéance 2030, avec l’objectif d’extraire de la performance sur les 5 prochaines années, et un profil de risque non linéaire. En effet, plus le temps passe, plus on se rapproche de la maturité finale et moins le portefeuille comporte de risque, et d’incertitudes sur le rendement final hors cas de défaut.

Quels sont les atouts d’Edmond de Rothschild AM pour ce type de produit ?

EDRAM est un pionnier sur ces stratégies. Les premiers fonds Millésima ont été lancé fin 2008. Aujourd’hui, Edmond de Rothschild SICAV Millesima 2030 est leur 12ème fonds daté. Ils ont collecté plus de 2 milliards d’euros d’encours sous gestion depuis 2022 auprès de nos partenaires et clients.

Enfin, EDRAM bénéficie d’une équipe de 9 experts dédiés aux marchés obligataires qui interviennent dans la gestion du fonds EdRS Millesima 2030.

CARACTÉRISTIQUES DU FONDS

- Forme juridique : SICAV de droit français

- Code ISIN : Part A-EUR : FR001400S680 / Part B-EUR : FR001400S6B8

- Date de création : 30/08/2024

- Éligibilité : Contrat d’assurance-vie, contrat de capitalisation, Plan Épargne Retraite (PER) et compte-titres ;

- Affectation des résultats : Part A : capitalisation / Part B : distribution

- Frais de gestion maximum : Parts A et B : 1% TTC

- Frais de fonctionnement et autres services : Parts A et B EUR : 0,10% TTC maximum

- Montant minimum de la souscription initiale : Parts A et B : 1 part

- Commission de souscription non acquise au compartiment : Parts A et B : 4% max.

- Commission de souscription acquise au compartiment : néant

- Commission de rachat : néant

- Commission de surperformance : néant

- Indicateur de référence : l’OPCVM n’a pas d’indice de référence

- Durée de placement recommandée : jusqu’au 31/12/2030. La période de commercialisation est ouverte sur une période de 12 mois à compter de la date de lancement de l’OPCVM. Néanmoins, la période de commercialisation pourra être clôturée par anticipation si les encours de l’OPCVM dépassent les 150 millions d’euros. À l’issue de cette période, le compartiment restera ouvert à toute souscription.

PRINCIPAUX RISQUES DU FONDS

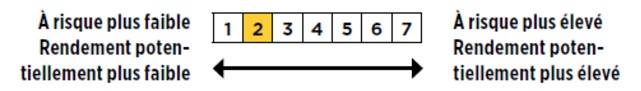

L’indicateur de risque note sur une échelle de 1 à 7 cet OPC.

Cet indicateur permet d’apprécier le niveau de risque de ce produit par rapport à d’autres OPC et la mention d’une catégorie 1 ne signifie pas que l’investissement est dépourvu de risque. En outre, il indique la probabilité que ce produit enregistre des pertes en cas de mouvements sur les marchés ou d’une impossibilité de notre part de vous payer. Cet indicateur part de l’hypothèse que vous conservez le produit jusqu’à la fin de la période de détention recommandée de cet OPC. Le risque réel peut être très différent si vous optez pour une sortie avant la fin de la période de détention recommandée de cet OPC.

Les risques décrits ci-dessous ne sont pas limitatifs : il appartient aux investisseurs d’analyser le risque inhérent à chaque investissement et de se forger leur propre opinion.

Risque de perte en capital : Le compartiment ne bénéficie d’aucune garantie ni protection, il se peut donc que le capital initialement investi ne soit pas intégralement restitué même si les souscripteurs conservent les parts pendant la durée de placement recommandée.

Risque de crédit : Le risque principal, lié aux titres de créances et/ou aux instruments du marché monétaire tels que des bons du Trésor (BTF et BTAN) ou des titres négociables à court terme est celui du défaut de l’émetteur, soit au non-paiement des intérêts et/ou du non remboursement du capital. Le risque de crédit est également lié à la dégradation d’un émetteur. L’attention de l’actionnaire est attirée sur le fait que la valeur liquidative du compartiment est susceptible de varier à la baisse dans le cas où une perte totale serait enregistrée sur un instrument financier suite à la défaillance d’un émetteur. La présence de titres de créances en direct ou par l’intermédiaire d’OPC dans le portefeuille expose le compartiment aux effets de la variation de la qualité du crédit.

Risque de crédit lié à l’investissement dans des titres spéculatifs : Le compartiment peut investir dans des émissions de sociétés notées dans la catégorie non « investment grade » selon une agence de notation (présentant une notation inférieure à BBB- selon Standards & Poor’s ou équivalent) ou bénéficiant d’une notation interne de la Société de Gestion équivalente. Ces émissions sont des titres dits spéculatifs pour lesquels le risque de défaillance des émetteurs est plus élevé. Cet OPCVM doit donc être considéré comme en partie spéculatif et s’adressant plus particulièrement à des investisseurs conscients des risques inhérents aux investissements dans ces titres. Ainsi, l’utilisation de titres « haut rendement / High Yield » (titres spéculatifs pour lesquels le risque de défaillance de l’émetteur est plus important) pourra entraîner un risque de baisse de la valeur liquidative plus important.

Risque de taux : L’exposition à des produits de taux (titres de créances et instruments du marché monétaire) rend le compartiment sensible aux fluctuations des taux d’intérêt. Le risque de taux se traduit par une baisse éventuelle de la valeur du titre et donc de la valeur liquidative du compartiment en cas de variation de la courbe des taux.

Risque d’inflation : Veuillez noter que le rendement cible du produit pourrait être inférieur à l’inflation pendant la période jusqu’à l’échéance de la stratégie du produit, auquel cas son rendement réel serait négatif. Il est notamment rappelé aux actionnaires : – qu’il existe un risque que la situation financière réelle des émetteurs soit moins bonne que prévue ; – que ces conditions défavorables (ex : défauts plus nombreux, taux de recouvrement moins importants) auront pour conséquence de venir diminuer la performance du compartiment. L’objectif de gestion pourrait alors ne pas être atteint.

Si vous souhaitez en savoir plus sur le Fonds EDMOND DE ROTHSCHILD SICAV MILLESIMA 2030, n’hésitez pas à nous contacter via le formulaire ci-dessous. Nous vous recontacterons dans les plus brefs délais !

(1) Source, Banque de France, Octobre 2024

(2) Cet objectif est fondé sur la réalisation d’hypothèses de marché arrêtées par la société de gestion, pour un portefeuille au lancement constitué de 80% de titres de catégorie High Yield (titres spéculatifs présentant une notation long terme Standard and Poor’s ou équivalent inférieure à BBB-, ou bénéficiant d’une notation interne de la société de gestion équivalente) et 20% de titres de qualité « Investment Grade » (présentant une notation long terme Standard and Poor’s ou équivalent supérieure à BBB-, ou bénéficiant d’une notation interne de la société de gestion équivalente). Il ne constitue en aucun cas une promesse de performance du Produit. Il tient compte de l’estimation du risque de défaut, du coût de la couverture et des frais de gestion. Le rendement estimatif n’est pas garanti et le rendement final de l’OPCVM peut être différent en raison de changements dans les actifs détenus dans le portefeuille ou de l’évolution du marché des taux d’intérêt et du crédit des émetteurs.

(3) Les titres haut rendement sont des titres spéculatifs pour lesquels le risque de défaillance de l’émetteur est plus important.

(4) Bloomberg à fin octobre 2024

(5) Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

Source : Edmond de Rothschild Asset Management. Performance de la part A-EUR du 29/09/2023 au 30/09/2024 : +8.04%. Performance de la part A-EUR depuis le lancement (18/09/2023) au 08/11/2024 : 8.37%.

(6) Données au 14/11/2024. Notation S&P. La composition du portefeuille est susceptible de varier au fil du temps.

(7) Les informations sur les valeurs ne sauraient être assimilées à une opinion du groupe Edmond de Rothschild sur l’évolution prévisible desdites valeurs et, le cas échéant, sur l’évolution prévisible du prix des instruments financiers qu’elles émettent. Ces informations ne sont pas assimilables à des recommandations d’acheter ou de vendre ces valeurs.

AVERTISSEMENT : novembre 2024. Le présent document est émis par Edmond de Rothschild Asset Management France. Document non contractuel conçu à des fins d’information uniquement. Reproduction ou utilisation de son contenu strictement interdite sans l’autorisation du groupe Edmond de Rothschild. Les informations figurant dans ce document ne sauraient être assimilées à une offre ou une sollicitation de transaction dans une juridiction dans laquelle ladite offre ou sollicitation serait illégale ou dans laquelle la personne à l’origine de cette offre ou sollicitation n’est pas autorisée à agir. Ce document ne constitue pas et ne doit pas être interprété comme un conseil en investissement, un conseil fiscal ou juridique, ou une recommandation d’acheter, de vendre ou de continuer à détenir un investissement. Le groupe Edmond de Rothschild ne saurait être tenu responsable d’une décision d’investissement ou de désinvestissement prise sur la base de ces informations. Les OPC présentés peuvent ne pas être autorisés à la commercialisation dans votre pays de résidence. En cas de doute sur votre capacité à souscrire dans un OPC, nous vous invitons à vous rapprocher de votre conseiller habituel. Les données chiffrées, commentaires, projections, et autres éléments figurant dans cette présentation reflètent le sentiment du groupe Edmond de Rothschild sur les marchés, son évolution et sa règlementation, compte tenu de son expertise, du contexte économique et des informations possédées à ce jour. Ils peuvent ne plus être pertinents au jour où l’investisseur en prend connaissance. Par conséquent, le groupe Edmond de Rothschild ne saurait être tenu responsable de la qualité ou l’exactitude des informations et données économiques issues de tiers. Tout investissement comporte des risques spécifiques. Il est recommandé à l’investisseur de s’assurer de l’adéquation de tout investissement à sa situation personnelle en ayant recours le cas échéant à des conseils indépendants. De plus, il devra prendre connaissance du document d’information clé (DIC/KID) et/ou tout autre document requis par la réglementation locale remis avant toute souscription et disponible en français sur le site www.edmond-de-rothschild.com onglet « Fund Center » ou gratuitement sur simple demande. Vous pouvez obtenir, sur le lien suivant : https://www.

edmond-de-rothschild.com/SiteCollectionDocuments/LegalWebPartSiteDocument/France/_

documents-reglementaires/EdRAM-France/EDRAM-FR-Principaux-droits-des-investisseurs.

Pdf, un résumé des droits des investisseurs en français. La société de gestion peut décider de cesser la commercialisation de ce Fonds, conformément à l’article 93 bis de la directive 2009/65/CE et à l’article 32 bis de la directive 2011/61/UE.

« Edmond de Rothschild Asset Management » ou « EdRAM » est le nom commercial des entités de gestion d’actifs du groupe Edmond de Rothschild. Source d’informations : à défaut d’indication contraire, les sources utilisées dans le présent support sont celles du groupe Edmond de Rothschild.

© Copyright Edmond de Rothschild. Tous droits réservés.

DISTRIBUTEUR GLOBAL ET SOCIÉTÉ DE GESTION DU COMPARTIMENT

EDMOND DE ROTHSCHILD ASSET MANAGEMENT (FRANCE)

47 rue du Faubourg Saint-Honoré / FR – 75401 Paris Cedex 08

Société anonyme à Directoire et Conseil de Surveillance au capital de 11.033.769 euros

Numéro d’agrément AMF GP 04000015 – 332.652.536 R.C.S. Paris