Perspectives 2023 : incertitudes sur les marchés sur fond d’inflation et de resserrement monétaire, quelles opportunités pour les investisseurs ?

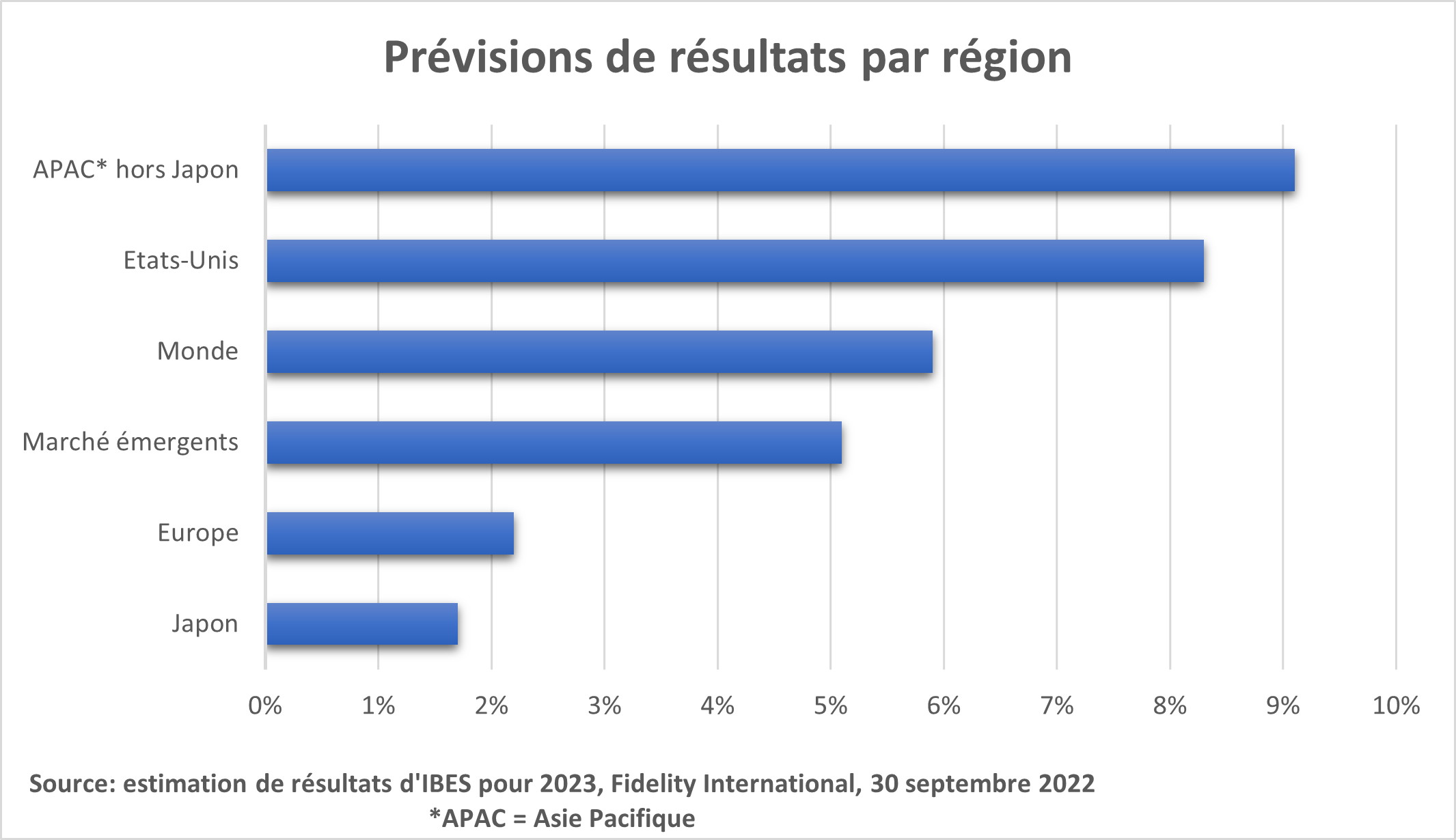

Un degré élevé de volatilité et d’incertitudes devront marquer le marché des actions mondiales en 2023. L’inflation obstinément élevée et une hausse concomitante des taux d’intérêt vont se traduire par un atterrissage brutal pour une grande partie de l’économie mondiale. Cependant, les attentes en matière de bénéfices divergent d’une économie à l’autre, ce qui permet aux investisseurs de tirer parti de certaines opportunités.

L’inflation a atteint un pic aux États-Unis, ce qui devrait contribuer à réduire l’incertitude quant à la trajectoire des taux d’intérêts. Bien sûr, l’inflation reste élevée dans la plupart des marchés développés, ce qui signifie que les banques centrales, y compris la Réserve Fédérale Américaine, continuent de resserrer les conditions financières. La pression sur les consommateurs se fait en effet déjà sentir et certaines parties de l’économie mondiale se dirigent vers la récession – ou y sont déjà entrées.

Au niveau régional, l’Europe semble la plus exposée. Cela va surtout dépendre de l’évolution du conflit en Ukraine et de la capacité des entreprises et des consommateurs à passer l’hiver sans panne de courant, de nature à affaiblir la demande. Alors qu’une récession semble acquise, les risques extrêmes pour les marchés boursiers persistent, car la Banque Centrale Européenne (BCE) poursuit ses relèvements de taux à un moment où les ménages souffrent déjà de la hausse du coût de la vie.

Résilience du marché américain

Les États-Unis présentent une image différente. Bien qu’il y ait certains signes d’une pression croissante sur les consommateurs, les données réelles n’ont pas encore baissé. En effet, grâce au soutien fiscal sur les deux dernières années, le consommateur américain bénéficie d’une épargne au plus haut qui constitue aujourd’hui un facteur de soutien à la consommation.

Parallèlement, sorties renforcées de la phase de pandémie – grâce aux liquidités accumulées durant le point mort économique imposé par la crise sanitaire -, les entreprises ont aujourd’hui la capacité d’autofinancement pour parer au durcissement des conditions monétaires. Dans ces conditions, les marchés peinent à mesurer l’ampleur des révisions à la baisse des bénéfices des entreprises dans le cadre d’une récession à grande échelle.

Cela suggère le risque d’une chute plus spectaculaire de l’indice boursier S&P 500 l’année prochaine si la croissance ralentit soudainement. Néanmoins, les petites/moyennes capitalisations semblent bon marché par rapport aux plus grandes, ce qui devrait créer des opportunités. Alors que les valorisations des titres de croissance restent excessives, à l’inverse, des profils avec une forte décote – dits « value » – offrent maintes opportunités sur ce marché.

Force du dollar

Un autre risque pour les investisseurs est une nouvelle appréciation du dollar américain, qui continuerait à éroder les bénéfices des entreprises. Historiquement, les marchés émergents ont été particulièrement sensibles aux variations du billet vert et les entreprises américaines ne sont pas à l’abri de ces vents contraires, car leurs revenus offshore commencent à diminuer. L’exposition des entreprises de l’indice S&P 500 au marché extérieur est d’environ 30 %.

Pour les actions mondiales, les multiples continueront de baisser à mesure que les taux d’actualisation augmenteront. Les profits et les bénéfices des entreprises devront s’ajuster davantage pour refléter l’incertitude économique qui devrait persister à court terme. Les valorisations devraient encore baisser lorsque les entreprises publieront leurs résultats annuels et leurs prévisions pour le premier trimestre.

Les investisseurs devraient également surveiller la trajectoire de la Chine. Non seulement parce qu’il s’agit d’un grand marché, mais aussi parce que le pays a été parmi les premiers à entrer et à sortir des restrictions sanitaires, et le premier à montrer des signes de fatigue quant aux bénéfices des entreprises. Ses performances dans les mois à venir pourraient être un indicateur avancé de l’évolution de la situation sur les marchés développés.

La Chine est investissable, mais avec une approche sélective

En raison de sa politique zéro-Covid et de ses efforts pour maîtriser la crise immobilière, la Chine a emprunté une voie différente en 2022. Au cours des douze prochains mois, nous prévoyons que les décideurs politiques continueront de se concentrer sur la relance de l’économie, en investissant dans des domaines à plus long terme tels que les technologies vertes et les infrastructures. L’assouplissement des restrictions sanitaires devrait se traduire par une reprise de la consommation. Dès lors, nous sommes positifs sur les biens de consommation de base, les services financiers et les soins de santé. De manière générale, il apparaît qu’au niveau des valorisations, de nombreuses décotes ont déjà été consentis sur le marché.

La démondialisation, née de la pandémie et des tensions commerciales avec les États-Unis, mettra du temps à se faire sentir, mais c’est un thème qui va gagner du terrain.

La prudence s’impose

Nous restons prudents face aux conditions actuelles et pensons que le moment est venu d’investir dans des actions de grande qualité qui sont les mieux placées pour faire face à la volatilité du marché, tout en recherchant des opportunités pour s’exposer à des secteurs de croissance à long terme tels que les énergies propres et les véhicules électriques.

Les secteurs défensifs tels que les sociétés financières et de services publics pourraient surperformer à mesure que le ralentissement économique s’installe. Pour les services publics, nous privilégions les titres dont les valorisations offrent une bonne marge d’erreur et où une meilleure génération de cash/une visibilité sur les résultats sera récompensée, malgré les prix élevés de l’électricité qui sont susceptibles de baisser – un facteur défavorable à la croissance des bénéfices.

Positif sur l’Asie Pacifique

D’un point de vue régional, nous sommes plus positifs que le consensus en Asie-Pacifique (hors Japon), les économies de l’ASEAN et de l’Inde se démarquant jusqu’à présent (en 2022) des autres grâce à une reprise robuste. Au sein de cette région, nous sommes positifs à long terme sur l’Inde et l’Indonésie qui connaissent une croissance robuste depuis plusieurs années, soutenue par des données démographiques favorables, notamment une classe moyenne en expansion et des revenus disponibles en hausse. À elle seule, l’Indonésie est un exportateur net d’énergie et est l’un des rares pays à bénéficier de la hausse des prix de l’énergie, qui devrait persister jusqu’en 2023.

Privilégier la diversification et un biais défensif

Grâce à une corrélation de croissance plus faible avec les États-Unis et l’Europe, les marchés émergents et les pays asiatiques offrent l’opportunité de renforcer la diversification d’une allocation. Des opportunités devraient également commencer à émerger parmi les titres axés sur des thèmes de long terme tels que la décarbonation et la réindustrialisation, qui pourraient attirer l’attention des investisseurs plus tôt que prévu.

Si vous souhaitez être accompagné dans votre stratégie d’investissement et en savoir plus sur les fonds de Fidelity International, n’hésitez pas à nous contacter via le formulaire de contact ci-dessous. Le Conseiller en Gestion de Patrimoine (CGP) le plus proche de chez vous, vous recontactera dans les meilleurs délais.

Informations sur les risques

- La valeur des investissements et des revenus qui en découlent peut évoluer à la hausse comme à la baisse et le client est susceptible de ne pas récupérer l’intégralité du montant initialement investi ;

- Les valeurs citées dans ce document ne constituent pas des recommandations d’achat ou de vente. Elles ne sont données qu’à titre d’illustration ;

- Les investisseurs doivent prendre note du fait que les opinions énoncées peuvent ne plus être d’actualité et avoir déjà été mises à exécution ;

- Les performances passées ne préjugent pas des performances futures ;

- Les investissements à l’étranger peuvent être affectés par l’évolution des taux de change des devises ;

- Les investissements sur les marchés émergents peuvent être plus volatils que ceux sur d’autres marchés plus développés ;

- Le cours des obligations est influencé par l’évolution des taux d’intérêt, des notations de crédit des émetteurs et d’autres facteurs tels que l’inflation et les dynamiques de marché. En règle générale, le cours d’une obligation baisse en cas de hausse des taux d’intérêt. Le risque de défaut est fonction de la capacité de l’émetteur à payer les intérêts et à rembourser le prêt à l’échéance. En conséquence, le risque de défaut peut varier entre les États émetteurs et les entreprises émettrices.

Informations importantes

Ceci est une communication publicitaire. Ce texte ne peut être reproduit ou distribué sans autorisation préalable. Fidelity fournit uniquement des informations sur ses produits et n’émet pas de recommandations d’investissement fondées sur des circonstances spécifiques, ce texte ne constitue ni une offre de souscription, ni un conseil personnalisé.

Fidelity International fait référence au groupe de sociétés qui forme la structure globale de gestion de placements qui fournit l’information sur les produits et services dans les juridictions désignées, à l’exception de l’Amérique du Nord. Cette information n’est pas destinée et ne peut être utilisée par des résidents au Royaume-Uni ou aux États-Unis. Ce texte est destiné uniquement aux investisseurs résidant en France.

Sauf cas contraire, toutes les informations communiquées sont celles de Fidelity International, et tous les points de vue exprimés sont ceux de Fidelity International. Fidelity, Fidelity International, le logo Fidelity International ainsi que le symbole F sont des marques déposées de FIL Limited. Nous vous recommandons de vous informer soigneusement avant toute décision d’investissement.

Le présent document a été établi par FIL Gestion, SGP agréée par l’AMF sous le N°GP03-004, 21 Avenue Kléber, 75016 ParisCP202301