R-co Valor Balanced by Rothschild & Co Asset Management

La stratégie d’investissement de R-co Valor Balanced repose sur une gestion active et diversifiée, couvrant à la fois des actions et des obligations(1). La poche actions, représentant jusqu’à 55% des investissements, se caractérise par des choix marqués et une vision internationale, offrant une exposition globale sans indice de référence. Ancrée dans les valeurs de Rothschild & Co Asset Management, cette approche se concentre sur des convictions fortes et l’accompagnement actif de 35 à 50 actions internationales(2), axées sur des thèmes porteurs tels que la digitalisation et la transition énergétique.

Pourquoi investir dans le fonds R-co Valor Balanced ?

| Pour une gestion active et diversifiée des investissements globaux

| Pour tirer parti des opportunités du marché obligataire tout en maîtrisant la volatilité

La poche obligataire de R-co Valor Balanced, représentant 45% à 100% des investissements, vise à profiter des opportunités du marché obligataire tout en maîtrisant la volatilité du fonds. Elle favorise les obligations Investment Grade en euros, tout en recherchant des opportunités sur les segments High Yield (jusqu’à 15%) et Non noté (jusqu’à 10%).

La stratégie inclut une grande diversification des émetteurs sélectionnés afin de réduire l’impact potentiel d’un émetteur spécifique. Une gestion active de la sensibilité est mise en place, utilisant une stratégie convexe pour mieux résister aux mouvements de taux, avec une borne de sensibilité allant de 0 à 8. Enfin, la poche obligataire s’inspire du processus d’investissement de R-co Conviction Credit Euro, témoignant d’une expertise obligataire éprouvée.

| Zoom sur la poche obligataire de R-co Valor Balanced

La poche obligataire de R-co Valor Balanced se distingue par une diversification géographique et sectorielle efficace, avec des investissements majeurs en Allemagne (23,3%), zone Euro (19,6%) et France (13,8%). Les obligations financières, notamment senior couvertes (32,0%) et corporates (30,0%), dominent le portefeuille(5).

Le portefeuille se compose majoritairement d’obligations notées BBB (61,2%) offrant un rendement moyen de 4,6%. Le rendement actuariel(6) brut est de 4,6%, avec 88,5% des obligations classées Investment Grade.

La gestion de la sensibilité est active. Elle a progressivement été augmentée au cours des derniers mois, à travers notamment l’achat d’obligations d’états allemandes à 10 ans. La sensibilité globale de la poche se situe aujourd’hui à 3,97%(7), légèrement inférieure à celle du marché des obligations corporates Investment Grade.

En somme, la poche obligataire de R-co Valor Balanced tente de maximiser les rendements tout en maîtrisant les risques grâce à une diversification stratégique et une gestion active.

Performances annuelles du fonds au 30.04.2024 :

| 2023 | 2022 | 2021 | 2020 | 2019 | |

| Fonds | 11,35 % | -11,79 % | 6,68 %(8) | 4,98 % | 15,64 % |

Les principaux risques du fonds :

- Durée de placement recommandée : 3-5 ans ;

- Indicateur Synthétique de Risque (SRI)(9) : 3/7.

Le profil de risque du fonds est adapté à un horizon d’investissement entre 3 et 5 ans. Le fonds est principalement exposé aux risques suivants :

- Risque de perte en capital ;

- Risque de gestion discrétionnaire ;

- Risque de marchés ;

- Risque de crédit ;

- Risque de taux ;

- Risque de change ;

- Risque de durabilité ;

- … .

Quelques chiffres (au 31.05.2024) :

Valeur liquidative : 128.33 € ;

Actifs sous gestion : 527.76 M€.

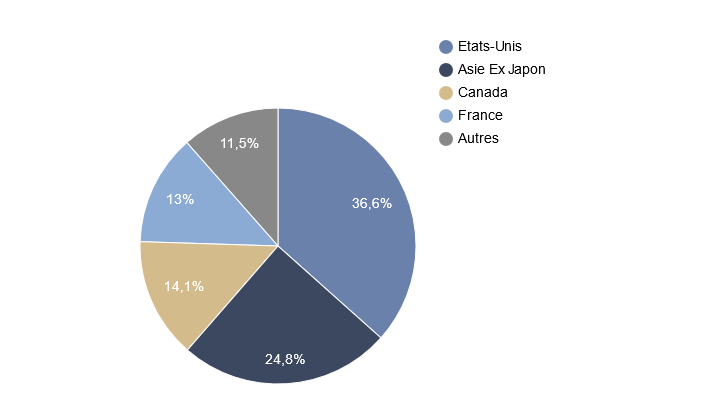

| Répartition géographique de la poche action

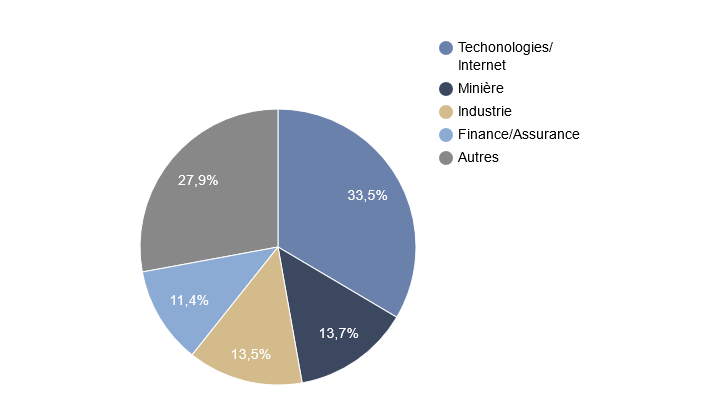

| Répartition sectorielle de la poche action

Caractéristiques du fonds :

- Structure du fonds : SICAV ;

- Code ISIN : FR0013367265 ;

- Date de création : 24 octobre 2018 ;

- Horizon de placement : 3-5 ans ;

- Commission de souscription : 3% ;

- Frais de sortie : Néant ;

- Frais courant ex-post : 1.32% ;

- Frais de gestion financière : 1,30% TTC maximum de l’actif net ;

- Commission de surperformance : Néant ;

- Indicateur Synthétique de Risque (SRI) : 3/7 ;

- Classification SFDR(10) : Article 8.

Glossaire

- Investment Grade : Les titres investissables, également connus sous le nom d’investment grade, désignent les obligations émises par des emprunteurs ayant reçu une notation comprise entre AAA et BBB- de la part des agences de notation, selon l’échelle de Standard & Poor’s.

- High Yield : Les obligations à haut rendement, également appelées « high yield », sont des obligations émises par des entreprises qui ont reçu une note de crédit faible (BB+ ou inférieure) de la part d’une agence de notation.

Si vous souhaitez en savoir plus sur le Fonds R-co Valor Balanced, n’hésitez pas à nous contacter via le formulaire ci-dessous. Nous vous recontacterons dans les plus brefs délais !

(1) La durée d’investissement recommandée est de 3 à 5 ans.

(2) Ces allocations ne sont pas figées et sont susceptibles d’évoluer dans le temps.

(3) Ces allocations ne sont pas figées et sont susceptibles d’évoluer dans le temps.

(4) Les performances passées ne sont pas un indicateur fiable des performances futures.

(5) Source : Rothschild & Co Asset Management, 31/05/2024. Les allocations ne sont pas figées et sont susceptibles d’évoluer.

(6) Le rendement actuariel correspond à la rentabilité obtenue en conservant un actif financier jusqu’à son échéance (durée de vie restant à courir) et en réinvestissant les intérêts au même taux actuariel.

Source : Rothschild & Co Asset Management, 31/05/2024. Avant tout investissement, il est impératif de lire attentivement le DICI et prospectus de l’OPC, et plus particulièrement sa section relative aux risques. L’investissement dans des parts ou actions de tout OPC n’est pas exempt de risques. Avant d’investir, chaque investisseur doit s’assurer des juridictions dans lesquelles les parts ou actions de l’OPC sont enregistrées. Le DICI/prospectus complet est disponible sur notre site Internet : www.am.eu.rothschildandco.com. La valeur liquidative (VL) / valeur nette d’inventaire (VNI) est disponible sur le site internet.

(7) Source : Rothschild & Co Asset Management, 31/05/2024.

(8) Veuillez noter que les performances passées ne sont pas un indicateur fiable des performances futures, et ne sont pas constantes dans le temps. La valeur des investissements et des revenus en découlant peut varier à la hausse comme à la baisse, et n’est pas garantie. Il est donc possible que vous ne récupériez pas le montant initialement investi. Les variations des taux de change peuvent affecter à la hausse comme à la baisse la valeur des investissements et des revenus en découlant, lorsque la devise de référence de l’OPC est différente de la devise de votre pays de résidence. Les OPC dont la politique d’investissement vise plus particulièrement des marchés ou secteurs spécialisés (comme les marchés émergents) sont généralement plus volatils que les fonds plus généralistes et d’allocation diversifiée. Pour un OPC volatil, les fluctuations peuvent être particulièrement importantes, et la valeur de l’investissement peut donc chuter brusquement de façon importante. Les performances présentées ne tiennent pas compte des éventuels frais et commissions perçus lors de la souscription et rachat des parts ou actions de l’OPC concerné. Les portefeuilles, produits ou valeurs présentés sont soumis aux fluctuations du marché et aucune garantie ne peut être donnée quant à leur évolution future. Le traitement fiscal dépend de la situation individuelle de chaque investisseur, et peut faire l’objet de modifications.

(9) L’indicateur synthétique de risque permet d’apprécier le niveau de risque de ce produit par rapport à d’autres. Il indique la probabilité que ce produit enregistre des pertes en cas de mouvements sur les marchés ou d’une impossibilité de Rothschild & Co Asset Management de vous payer. Ils ont classé ce produit dans la classe de risque 3 sur 7, qui est une classe de risque entre basse et moyenne et reflète principalement une politique de gestion discrétionnaire exposant le portefeuille aux marchés actions et taux avec un profil équilibré. Autrement dit, les pertes potentielles liées aux futurs résultats du produit se situent à un niveau entre faible et moyen et, si la situation venait à se détériorer sur les marchés, il est peu probable que leur capacité à vous payer en soit affectée. L’indicateur de risque part de l’hypothèse que vous conservez le produit pendant 5 ans ; dans le cas contraire, le risque réel peut être très différent, et vous pourriez obtenir moins en retour.

(10) Le fonds promeut des caractéristiques environnementales et sociales en tenant compte des critères ESG dans le cadre du processus d’investissement.